平滑的和不平滑的

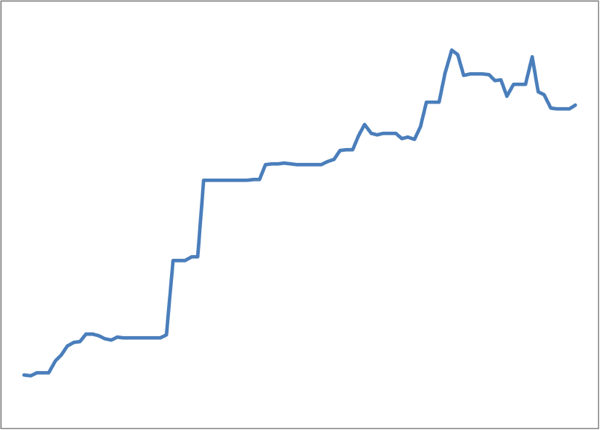

先来看两个曲线。

很明显,下面的曲线更好。上面的曲线也是盈利的曲线,可为什么看起来会有这样明显的差别?原因就在于回撤小,所以下面的曲线更加平滑。

什么因素让曲线变得平滑?

一般地,决定资金曲线是否平滑的关键因素有两个:

- 操作仓位的轻重。轻仓的更平滑。

每次用1%的资本冒险,开仓错了,资金回撤1%;每次用10%的资本冒险,开仓错了,资金回撤10%。将10%的资金用于一个品种,和50%的资金用于一个品种,在市场出现不利波动时,回撤幅度自然也是不一样的。在命中率和回报比确定的前提下,风险资金比例越大,持仓仓位越重,回撤越大,就这么简单。

- 操作品种的多少。品种间关联程度低,可以进行风险对冲的更平滑。

只操作黄金一个商品,和同时操作黄金、咖啡、日元和沪深300指数这个投资组合相比,在稳定盈利的前提下,一般是后面的组合收益曲线更平滑。尽管股票、商品、汇率、利率等市场也会存在同涨同跌的情形,但毕竟不同品类会出现“板块轮动”,涨跌的节奏不会完全一样。此消彼长之间,收益曲线就会平滑一些。

曲线平滑真的那么令人高兴吗?

现在我们的问题是:平滑的资金曲线真的是一件令人高兴的事吗?如果你还在追求减少回撤,你会觉得平滑的曲线确实是好事。但当身临其境时,也许并非如此。

平滑的收益曲线意味着回撤幅度更小,但资金增长的幅度同样变得平滑。

-

当你轻仓的时候,资金在增长,你会不会后悔,“早知道多进一点了”?

-

当你采取多品种对冲策略时候,手中的组合大赚小赔,你会不会后悔,“早知道会止损,就不动**品种了”?

亏损令人感到沮丧,少赚也会让人沮丧。这种沮丧就像惦记着该买没买又开出了大奖的彩票,挥之不去,余音不绝。

因此,当你在追求小幅度回撤的时候,当你在为着平滑的曲线努力的时候,有必要想清楚,能不能抵抗上面两种感受带来的失落和沮丧?那是平滑的代价,也是利润对风险的妥协。

什么时候要去追求平滑的收益曲线?

当然,有些时候,平滑的曲线确实是我们的不二选择。至少在这些时候,曲线越平滑越好:

- 打理别人的钱的时候。

操作别人的资金,无论是基金形式还是代客操作形式,增长曲线都是越平滑越好。MAR值、MDD%是评价操盘手法的通行指标,控制不好回撤,就是在降低自己的得分。

- 可能会用钱的时候 。

如果账户的资金是交易者生活的来源,或者一段时间内可能会动用的钱,那么增长曲线越平滑越好。这样约束的目的是为了防止从账户提现的时候,恰好赶上净值的低点——这部分资金取走用掉,也就没了翻本的可能,浮亏变成沉没成本。

- 交易者年岁大的时候。

一般来说,无论交易者多大年纪,都要减少亏损。但如果交易者年轻,完全可以以回撤换经验,用浮亏搏反弹。海龟交易导师理查德·丹尼斯的浮亏曾到过80%,但后来依然可以创净值新高。尽管其中的等待很煎熬,对一致性也是很大的考验,但毕竟还有出头的可能。年纪大的交易者就不一样了,它们应该追求的是确定性和稳健的交易。我们很难想象年均收益23%的巴菲特可能去承受80%的浮亏。美国的有些书籍里甚至建议中老年人的钱只能投向政府担保的债券。总之一般来说,年龄越大,收益曲线越要平滑一些才好。

我们应该追求什么?

我们应该追求两件事:

- 首先,搞清楚适合自己的MDD%(Max Drawdown),然后努力控制住它。

一般来讲,无论什么样的风险偏好,这个比值以不超过30%为宜。30%的浮亏对于回本来讲需要实现43%左右的盈利,比亏损幅度高出了40个百分点。超过这个水平,回本难度变大,浮亏基本就是“被套”了。

控制MDD%的方法有很多。比如,随着浮亏的加大,逐级降低R值;设立警戒线,必要时停止交易,通过无风险品种获取固定收益弥补亏损后继续操作;多品种小仓位操作不同市场的不同品种,对冲波动风险等。这些方法不一而足,但背后有一个共同的逻辑:控制好你的交易冲动和欲望。

- 其次,在自己能接受的MDD%水平上尽量将收益率最大化,找到盈利的方法,努力提高MAR比值。

要结合最大回撤比确定交易策略。你确定的MDD%只有5%,那么就不要动用2成仓位以上的资金;你确定的MDD%可以到达25%,那么可以适当的下重手,以2%的R值去交易。总之,无论怎么设计、规划,确定MDD%以后再找方法。

交易的目的不在于收益率,而在于保持一致性。通过保持一致性,确保稳定的MAR比值。这才是我们追求“平滑的收益曲线/资金曲线”背后的东西。

原创文章,转载请注明: 转载自风云居 | Less is more

本文链接地址: https://kangjian.net/blog/1500/