分型是缠论中的重要概念。任何一段延续的走势,都会以分型作为反转。任何两段前后相邻的走势,分界点都在分型。无论是顶分型还是底分型,分型的本质都是尝试反转。反转有成功有失败,成功的反转是转折,失败的反转是中继。

在缠论的理论体系里,分型的强弱判断要结合走势整体分析,特别是结合区间套理论去降级展开。分析分型要找到次级别的中枢,进而分析背驰或盘整背驰。同级别展开,一般是看分型两端的 k 线强弱。

Price Action 视角下,可以通过定性分析过滤不具备交易价值的分型

以 Price Action 的 reversal bar 的视角来看,任何一个反转分型(或合并后的反转分型)都是反转 k 线。要么是分型中间的 K 线形成 PinBar,得到右侧 K 线确认,要么是分型中间和右侧的 K 线形成反转 K 线,要么是分型整体合并后可以视作一个 PinBar,作为单一反转 K 线看待。

进一步地,从 Price Action 的局部位置分析,也可以通过分型的位置判断其反转价值。

第一,barb wire 格局下,分型一般都是中继分型,鲜有反转意义。例如,铁矿石主力合约 2018 年二季度日线,就是典型的 barb wire 格局。那段时间,市场上甚至有声音喊出“铁矿石已死”的口号。事实上任何一个品种都不会死,死的只是当下的波动性。此时的任何分型都不具备操作价值。

第二,均线水平格局下,分型一般不具备操作价值。例如,2018 年 5 月–8 月的铁矿石,同样的市场环境,价格相对稳定。这里的分型也不具备任何操作价值。

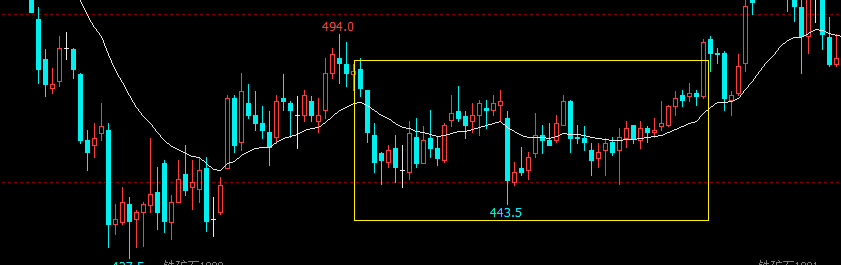

第三,紧凑交易区间(trading range)的地方,分型往往更不具备操作意义。例如,螺纹钢指数再 2023 年 6 月 27 日至 7 月 7 日的十天内,日内出现紧凑交易区间。这个区间被突破前,任何分型都可以忽略。

最可靠的买进信号,也是以顺势分型为买入信号的

Price Action 理论中,最可靠的买入信号是均线处以多头信号棒出现的 High 2 点,且不是很靠近通道顶部。反向做空亦然。

这种交易机会同样以顺势分型为信号。

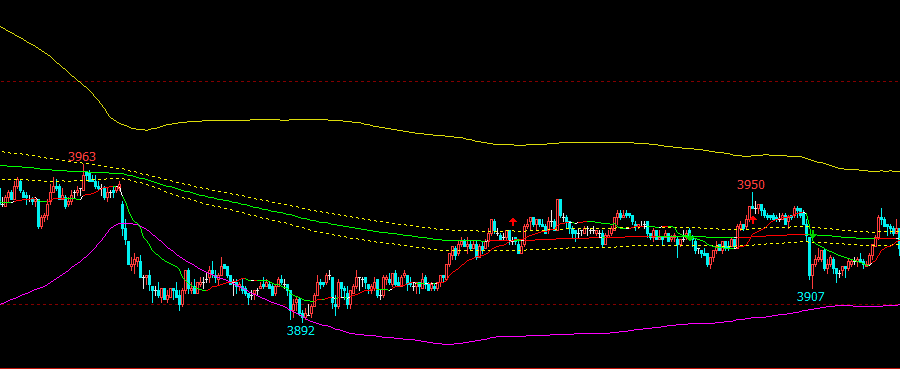

例如,沪深 300 指数在 2023 年 9 月初出现过 Low 2 信号,就属于均线附近 High/Low 2 信号,且不太靠近通道顶部/底部。L2 信号确认后的第二天出现空头信号棒,即可入场做空。

再比如,通威股份(600438.SH)在 2020 年二季度短线触底反弹。1 的位置是 H1,2 的位置是 H2,3 的位置是 H3,这三个位置都是底分型,但分型的右侧 K 线均不是趋势棒,所以存疑。特别是 3,踩破了 EMA20 均线,并不是强势市场的表现。继续等待。

4 之前市场新高,4 是 H1,5 为 H2,均站在均线之上。6 是个典型的趋势棒,背靠均线,同时在局部形成楔形突破。6 出现后,5 的位置形成了一个顺势的底分型。

Price Action 理论下,这是个最可靠的交易信号。在分型的视角下,这是个顺大势,逆小势的反转分型。

用缠论的视角做走势分析,这段股价的走势如下图。触底后,日线级别的中枢走完,6 的位置是日线级别第三类买点。中枢区间狭窄,预示后市走强。

当两套不同的分析框架得出互相验证的结论时候,往往所谓“大牛股”也就不远了。一个月后,通威股份股价翻倍。

Price Action 与缠论是两套不同的分析框架,二者可以相互验证

Price Action 是对局部的 K 线做主观解读,得出“bar by bar”的分析结论的方法。缠论是将市场成交这个离散集合,处理成可测度的连续统的方法。二者在逻辑上完全不重叠,相互验证效果非常好。

熟练掌握这两种工具,辅之以必要的技术分析指标快速过滤,技术分析的有效性将大大提升。进一步地,配合基本面分析和比价关系分析,胜率可以无限接近 100%。

2024–03–19

原创文章,转载请注明: 转载自风云居 | Less is more

本文链接地址: https://kangjian.net/blog/2227/