如果你不能够遵守资金管理规则,还不如去拉斯维加斯走一趟。——Alexander Elder

这是一个虚拟的案例。这个交易系统是不存在的。举这个例子,只是为了试算一下:交易系统的绩效与资金管理、交易频率之间的关系。

结论是:结合对交易频率的控制,更保守的资金管理有利于交易绩效的改善。

未优化的交易系统

假设有这样一个交易系统:

- 命中率:50%

- 单笔交易期望:0.5R

- 单笔盈利:1.5R

- 单笔亏损:1.0R

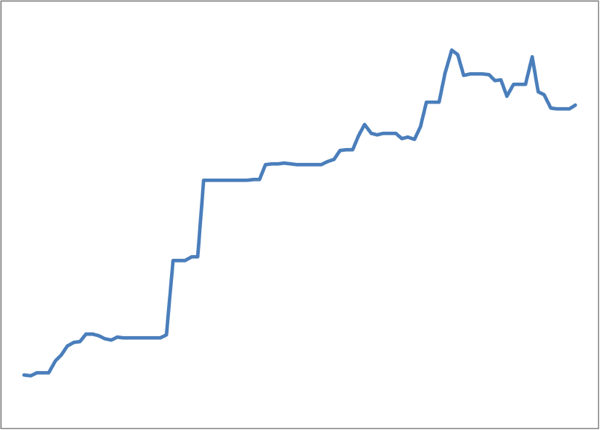

这是一个盈利的交易系统。假设初始资金1万元,每次开仓投入1.2%的资金冒险,重复交易1000次。对这个模式进行100次独立的模拟,结果如下:

- 平均终值为20.82万元,即本金的20.82倍

- 期间最大回撤(MDD%)均值为16.36%

应该说,这个绩效是不错的。进一步通过计算标准差求得:

- 终值与收益率

- 有67%的概率,账户终值处于【10.85万元,30.78万元】的区间,即总收益率介于9.85倍到29.78倍之间

- 有95%的概率,账户终值处于【0.88万元,40.75万元】的区间,即总收益率介于0.88倍到39.75倍之间

- 最大回撤比率(MDD%)

- 有67%的概率,期间会发生幅度为【–21.23%,–11.50%】的资金回撤

- 有95%的概率,期间会发生幅度为【–26.10%,–6.63%】的资金回撤

如果用这样一个交易系统操盘,可知:

- 账户最终出现小幅亏损的概率并不小

- 出现10%以上的资金回撤是大概率事件,回撤幅度达到25%也是正常的

通过资金管理进行优化

其余条件不变,只是将R值由1.2%降为0.6%,交易次数设置为2000次,交易模式变为:

初始资金1万元,每次开仓投入0.6%的资金冒险,重复交易2000次

依然是100次独立的模拟,结果如下:

- 平均终值为20.65万元,即本金的20.65倍

- 期间最大回撤(MDD%)均值为8.50%

初步分析,收益倍数大体变化不大,最大回撤比率由16.36%下降为8.5%,下降了几乎一半。

同时,进一步计算:

- 终值与收益率

- 有67%的概率,账户终值处于【12.63万元,28.67万元】的区间,即总收益率介于11.63倍到27.67倍之间

- 有95%的概率,账户终值处于【4.61万元,36.69万元】的区间,即总收益率介于3.61倍到35.69倍之间

- 最大回撤比率(MDD%)

- 有67%的概率,期间会发生幅度为【–11.19%,–5.80%】的资金回撤

- 有95%的概率,期间会发生幅度为【–13.88%,–3.11%】的资金回撤

通过优化后:

- 账户最终亏损的风险被显著降低了

- 账户回撤幅度很可能被控制在15%以内

方法论的意义

资金管理很重要。两点启示:

- 主动降低R值可以降低单笔交易风险。

- 降低R值牺牲的获利空间要通过提高交易次数弥补。

巴菲特说,投资要“发现足够湿的雪和长长的坡”。提高交易次数就是在延长滚雪球的“坡”。当然了,如何提高交易次数不是本文讨论的内容。以后再写吧。

原创文章,转载请注明: 转载自风云居 | Less is more

本文链接地址: https://kangjian.net/blog/1520/