写在前面

- 价格基于成交,成交基于共识,共识基于多样认知的交集。趋势是共识切换,盘整是共识形成。价格涨跌、趋势盘整的背后,是共识的“生、住、坏、灭”。

- 用最简单的语言记录走势中确定的机会。确定性不一定用于盈利,也可以用于规避风险。

- 方法上,主要依靠趋势交易、Price Action 和缠论结合。

- 基于逻辑学排中律的完全分类思想,辅之以适当的概率判断,寻找确定性机会。

- 确定性的窗口不会经常打开,一旦打开,是可以被抓住的。

中枢是解构市场的钥匙:后市出现中枢延伸或扩展、扩张的概率更大

中枢是解构市场的钥匙。把握级别的核心就是理解中枢。理解中枢有两重含义:

- 一是,理解中枢定义走势,中枢定义级别,中枢是行情分析的核心;

- 二是,能够读懂中枢透露的核心信息。

走势划分准确的前提下,中枢透露的核心信息主要是两个维度。一是强弱和方向的提示,二是后市提示确定性的提示。第二重提示,是基于第一重提示结果的。

第一个分析维度,是构成中枢的前三段次级别走势组合关系。

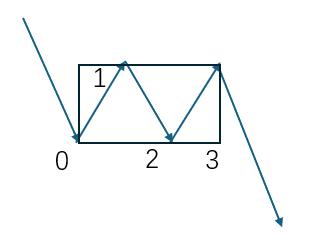

具体说,中枢有五类。

第一类是中性偏平衡的中枢。

这类中枢整体平衡,后市预判取决于位置。

第二类是中性收敛的中枢。

这类中枢整体平衡,中枢内部出现收敛,预示波动性下降,如果是走势的第二或第三个中枢,走势结束的概率偏大。

第三类是中性扩张的中枢。

这类中枢整体平衡,内部呈现扩张形态,显示市场分歧加大,后市走出中枢延伸或扩展、扩张的概率偏大。

第四类是所谓“奔走”中枢,是趋势偏延续的强力中枢。

这类中枢内部第二段长度最长,第三段无法完全收复第二段的起点,如果出现在走势的第一个中枢位置,后市又出现第三类买卖点,出现大幅单边走势的概率会加大。

第五类是反转中枢。

这类中枢已经提示了反转,如果是走势的第二、第三个中枢,甚至可能典型的第一类买卖点都不会出现,一个六段延伸直接完美。这里还有很多变化,此处不展开。

以上是第一个维度,基于中枢内部前三段次级别走势的组合。

第二个分析维度,是中枢的绝对振幅提供的确定性信息。

第二个维度是中枢的振幅(高度),准确的话说,是 ZG 与 ZD 之间的差值,以及与同级别其他中枢的对比。

振幅越大的中枢,提示后市无论是反转还是延续,其确定性都会减弱。反转和延续的本质都是离开中枢去构建一个新的中枢。振幅较大的中枢,价格走势摆脱的难度较大,后市价格回到中枢内部的概率也较大。这个类似天体物理或基础物理的相应概念。

本周的螺纹走势很生动地体现了这两个维度。

15F图上,4075向下正在构筑第二个中枢。第一个中枢内部,第二段向下力度极大,第三段反弹无力,呈现所谓“奔走”形态。之后出现第三类卖点,两周的时间出现了超过 300 元的下跌。

当下第二个中枢,第二段的低点 3428,已经跌破了第一段的起点 3434。下周行情反弹会尝试收复3640高点。无论是否收复高点,第二个中枢将会在上文“奔走”型和“扩张”型中二选一。作为 15F 级别的第二个中枢,后市出现中枢延伸或扩展、扩张的概率更大。寄希望此处出现趋势性反转,并不现实。

切换到日线图,螺纹历史高点 6193 以来,同样是一个“奔走”中枢。目前的走势,是中枢第六段(离开段)。此轮止跌后,螺纹价格会反弹。螺纹指数 3892 是个关键点位。如果日线级别反弹不升破 3892,则日线级别会出现第三类卖点,螺纹将走出单边下跌。

结合基本面,日线界别如果走出这个行情,对应的基本面消息对应的就是“房地产行业的大幅出清”+一定程度的通货紧缩了。

另一种可能是,此处横盘整理三个月以上,将日线级别中枢离开段的下跌力度消化掉,此处出现日线级别的盘整走势完美,开启一段大级别反转。这种情况下,基本面的消息对应着就是房地产行业出清结束,或又一轮基础设施建设启动。

具体交易什么级别,取决于每个交易者所处的行业。行业不同,周期不同,级别不同,不能一概而论看涨看跌。那样做,意义不大。

点位计算

上周点位计算的三个目标位已经实现了两个。目前价格在向第三目标位运动。这种测量活动,一般都会到的。

本周不预测,点位计算延续上周。请在公众号后台回复 240323,获取点位计算结果。

参考

原创文章,转载请注明: 转载自风云居 | Less is more

本文链接地址: https://kangjian.net/blog/2241/