写在前面

阅读本文之前,请务必了解本文的局限。当然,也可以只看结论,不看正文。

本文的局限

-

分期计算方面,实际的分期业务首期付款往往会多收几块钱,保证后续的每月账单是整数。下文的计算基于方便考虑不考虑这一点,直接将账单按期限做了除法。这个差异会对结果产生微小的影响。定性分析,本文的结论是微微有些偏乐观的,但误差幅度非常有限。

-

本文未考虑通胀因素,实际上,分期付款的意义首先是在通货膨胀中固定了负债金额,获取通胀中的收益。本文完全没有计算这一点,仅仅是从技术上进行了直接计算。

-

行货与水货之间关于“是否保修”、“购买渠道”、“加价幅度”这些具体差异本文全部没有讨论,纯粹进行数字计算而已。这些因素见仁见智,各位斟酌就好。

本文的结论

-

分期付款是有经济价值的支付方式。有必要在适当的时候分期购买Iphone6。

-

用分期付款节约的资金进行投资,收益率越高,相当于分期售价越低。

-

在高收益率的前提下,支付一定的成本,拉长分期期限要优于免费的短期限分期付款。

-

在高收益率(15%以上)的前提下,能分期就分期,期限越长越好。在固定的价格下,分期期限越长,实际折扣越低。

-

如果银行的分期付款业务没有额外优惠,0.6%的分期价格并不适合大多数消费者。

-

如果投资收益率能保证在15%的水平以上,则即使分期价格没有优惠,依然是较好的选择。

国行的渠道售价最高,但具备融资优势

先看一个图片。

截图来自网易新闻

在这里,国行的Iphone6产品是各个渠道中售价最高的。我们不必去计较水货的实际售价是多少,下面的分析我们抓住Iphone6 Plus 128G一个产品即可。

国行版本的售价是:7788元。这个售价是全渠道中最高的。

但是国行拥有一个水货无法比拟的渠道:分期付款。

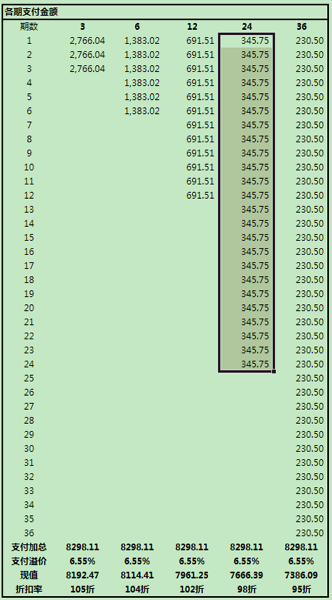

根据招商银行和工商银行的广告,12期分期目前的手续费是0,完全的零成本;而工商银行的24期分期手续费仅仅6.55%。提前说一句后面的内容,有的时候,后者虽然收费,但事实上更便宜。

分期付款确实便宜

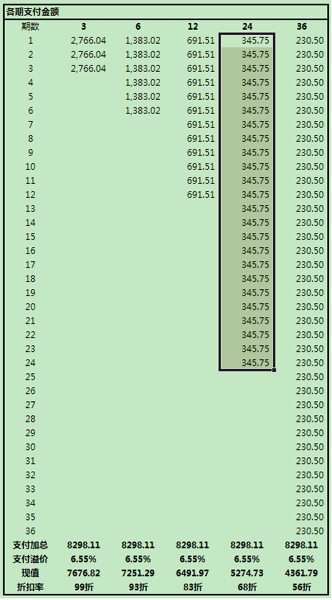

我们假设一个环境:

- Iphone6 Plus 128G:7788元

- 分期成本:免利息、免手续费,0成本

- 期限:12个月

- 投资收益水平:约8%每年

在这样一个环境下,有:

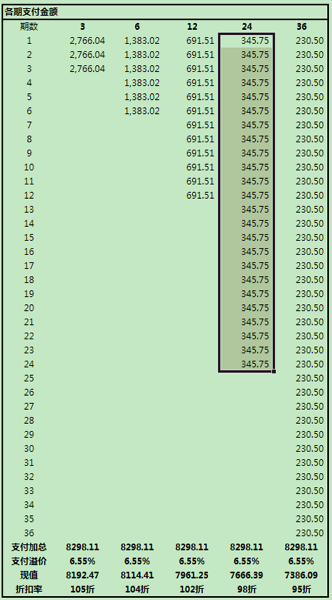

在这个情境中,我们采取了两家银行12个月的0成本分期服务。计算的结果是实际售价相当于7472元,即96折购买。

如果我们把计算的环境换成24期,6.55%手续费的分期,计算结果是这样的:

这里,实际售价约为7666元,折扣比刚才小了一点,大概相当于98折。

到这里,我们可以得出第一个结论:

- 分期付款是有经济价值的支付方式。有必要在适当的时候分期购买Iphone6。

要想更便宜一些怎么办?

我们再假设一个环境:

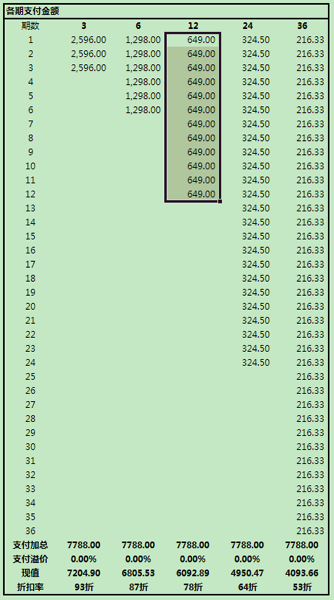

- Iphone6 Plus 128G:7788元

- 分期成本:免利息、免手续费,0成本

- 期限:12个月

- 投资收益水平:约60%每年

这个环境下,有:

在这里,实际的售价立刻降至6093元,相当于官网售价的78折。

我们再看看24期,有手续费的情况:

在这里,实际的售价立刻降至5275元,相当于官网售价的68折。

到这里,第二个和第三个结论形成了:

进一步计算

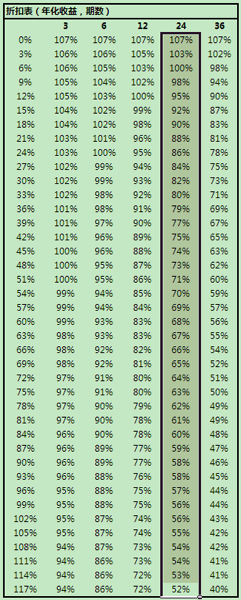

我们甚至可以罗列出不同的资金成本下对应不同的投资收益率和分期期限的折扣情况。

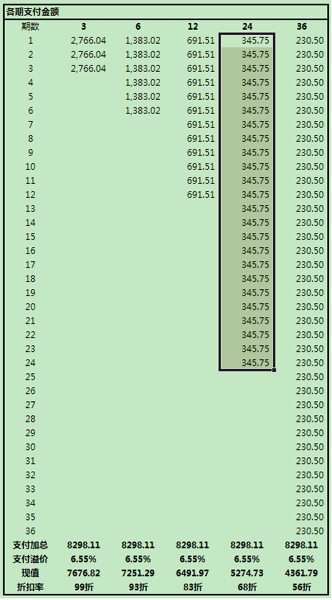

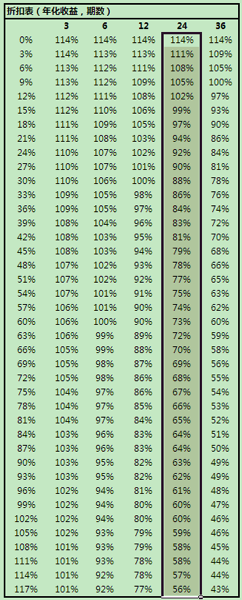

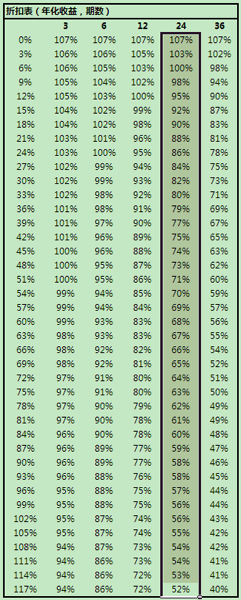

先看0成本分期。这种情况下分期期限一般最长12个月。

这种情况下可以简单的概括为:

- 在高收益率(15%以上)的前提下,能分期就分期,期限越长越好。

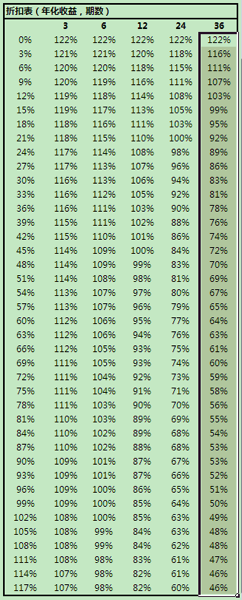

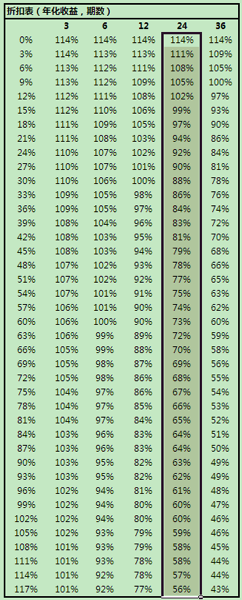

再看第二种情况,24个月分期,6.55%手续费

在这里,投资收益率越高,实际折扣越大。如果投资收益率可以过百,甚至相当于接近半价购买了。

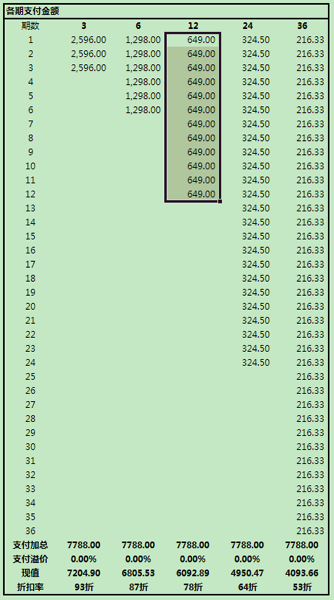

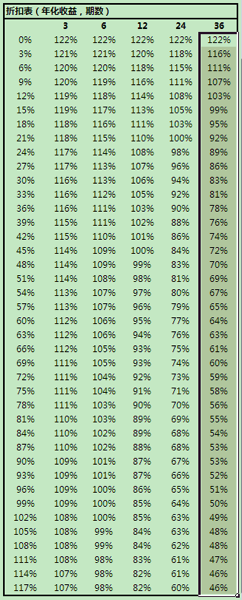

我们再来看第三种情况,直接刷卡购买行货,通过各家银行的网银进行没有优惠的分期(一般价格是0.6%每月),期限长一些,24个月和36个月:

通过这两个表格我们可以看出,在固定的分期价格前提下,期限越长,高收益折扣越大,而低收益的成本越高。折扣开始的点大部分都在12%–15%的收益率区间。这个时候,一般地理财产品收益率已经无法覆盖融资成本了。分期的优惠需要依靠较高的收益率。

我们可以得出下面的结论:

结论

苹果官网上,招商银行和工商银行的分期业务是非常好的支付渠道,也是国行最大的优势。建立在两家银行优惠分期付款价格基础上的分期消费具有很好的价格优势。相比这个渠道,类似苏宁、京东等一次性付款+无优惠分期的选择不具备价格优势(有兴趣可以自行计算)。

-

分期付款是有经济价值的支付方式。有必要在适当的时候分期购买Iphone6。

-

用分期付款节约的资金进行投资,收益率越高,相当于分期售价越低。

-

在高收益率的前提下,支付一定的成本,拉长分期期限要优于免费的短期限分期付款。

-

在高收益率(15%以上)的前提下,能分期就分期,期限越长越好。在固定的价格下,分期期限越长,实际折扣越低。

-

如果银行的分期付款业务没有额外优惠,0.6%的分期价格并不适合大多数消费者。

-

如果投资收益率能保证在15%的水平以上,则即使分期价格没有优惠,依然是较好的选择。

当然,问题的关键在于:

习大大常说,打铁还需自身硬,大概就是这个道理。