发改委的报告,和马来西亚的计划 每周观察与思考Y2025W10-02

一、发改委的报告——有电的,要造芯片

今年两会上,发改委提交了《关于2024年国民经济和社会发展计划执行情况与2025年国民经济和社会发展计划草案的报告》,提请第十四届全国人大三次会议审查。

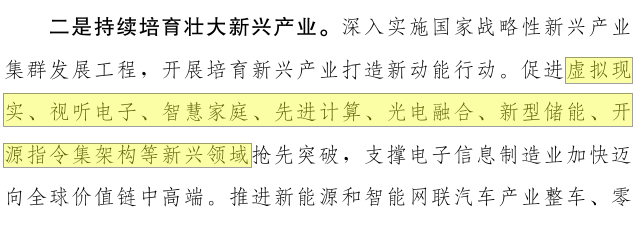

在报告中,大标题“三、2025年国民经济和社会发展计划的主要任务 - (二)因地制宜发展新质生产力,加快建设现代化产业体系”之下,提到了“持续培育壮大新兴产业”和“加快布局建设未来产业”。

“新兴产业”和“未来产业”是不一样的。所谓“新兴产业”,一般是指商业模式上已经成熟的、成本还有下调空间的、相对晚近的产业。所谓“未来产业”,更多是指商业模式还在固化过程中的,未来有巨大成长空间的行业。两者有区别,一个重在“扩规模和降成本”,一个重在“新价值和高成长”。

这里,值得注意的有两个点。

第一,“持续培育壮大新兴产业”这部分,文中列举了七个抢先突破的新兴领域。这七个领域中,只有“先进计算”和“开源指令集架构”同时满足“技术路线清晰”和“进入门槛较高”这两个条件。从投资者的角度看,七个领域中,“先进计算”和“开源指令集架构”这两个更具备投资的价值。

而“先进计算”和“开源指令集架构”这两个概念合在一起,其实就是我们平常说的:芯片产业。

按照国内的文风文法,这七个领域后面的原话是“支撑电子信息制造业加快迈向全球价值链中高端。”其中“加快”+“迈向”背后的意思,是现在已经走在迈向全球价值链中高端的路上了,后面要进一步加快。从我们了解到的情况看,ARM中国已经在广东省地方政府的引导下正在有序重组,地方的芯片企业已经实现了5nm/128核的芯片生产。未来ARM中国重组完成后,ARM架构+现有的产能,可以预见中国芯片行业即将弯道超车。中国境内会诞生新的芯片制造巨无霸企业。

文中提到,要“深入实施国家战略性新兴产业集群发展工程”。从现有的产业布局看,这个“新兴产业集群”,很大概率会落地在深圳,围绕芯片制造这个主题展开。

第二,“加快布局建设未来产业”这个提法中,给出了芯片产业未来明确的发展方向:

- 持续强化算力、数据等人工智能基础要素高效能供给,构建开源模型体系。

- 深入实施 “人工智能+”行动,因地制宜、分类施策建设国家人工智能行业应用中试基地。

十年前国务院提出“互联网+”这个概念,当时也经历过一轮泡沫从无到有的过程。十年过去了,中国社会已经成为了高度互联网化的社会,普通中国人日常生活也已经高度互联网化。2025年,熟悉的表达变成了“人工智能+”,而发改委的报告中也明确指出了,路径就是通过“算力”、“数据”等基础要素的高效能供给,构建开源的模型体系。

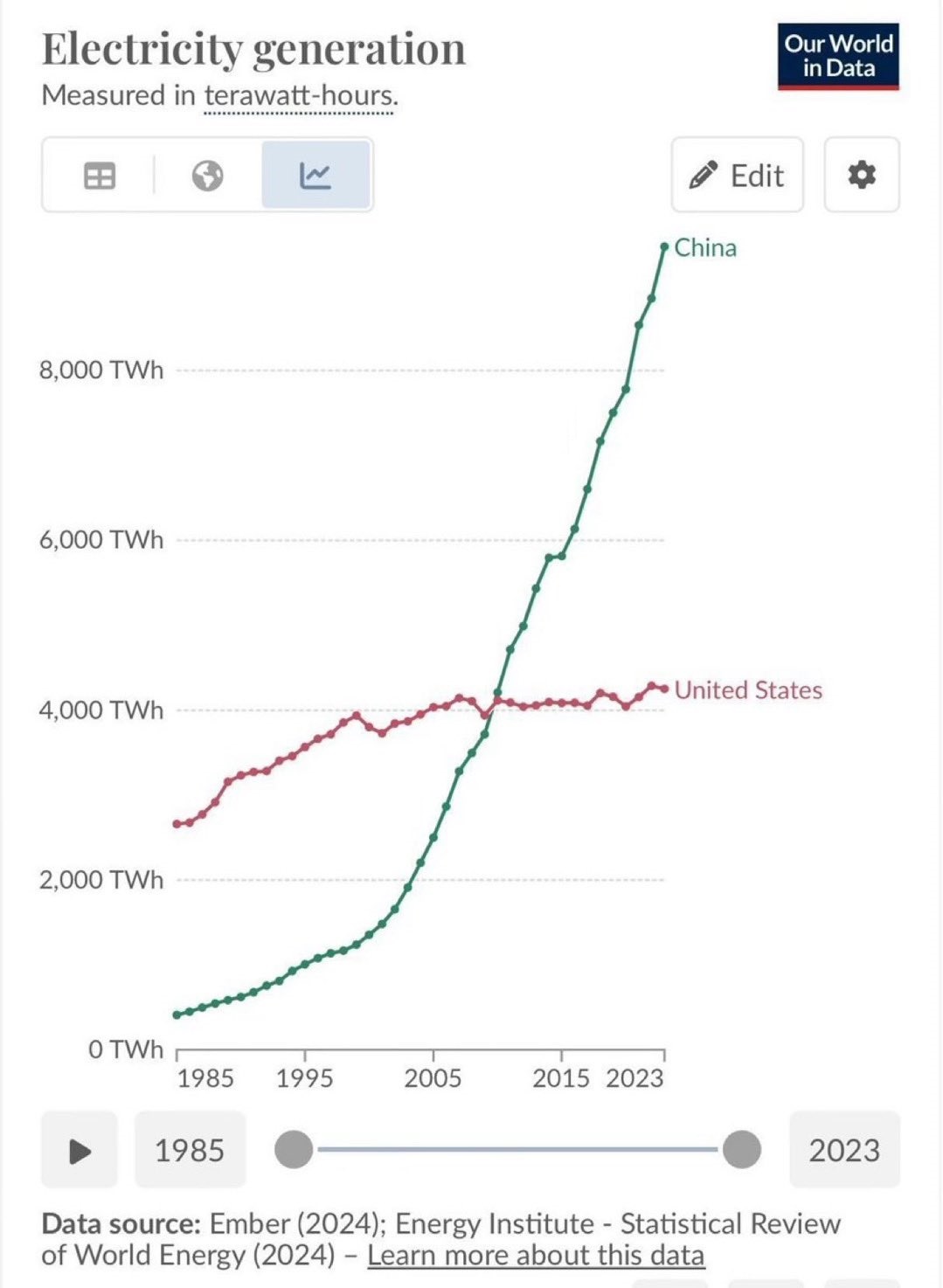

反正我们有足够的芯片产能,有足够的电力供给(2024年全年国内发电总量突破了10万亿度,人均7000多度),有足够的下游应用场景,有足够的政府资源可以调配,14亿人口也已经历了十年的互联网启蒙,已经充分“互联网化”。“人工智能+”从成熟到落地,就是时间问题。

当然,这个“人工智能行业应用中试基地”,大概率会落在“六小龙”的所在地杭州湾。

综合上面的分析:

- 新兴产业中,最具备投资价值的,是芯片产业,也就是“先进计算”和“开源指令集架构”这两个领域。地点,大概率是在深圳。

- 未来产业中,将会以“人工智能+”为主题,在各行各业中广泛落地。“中试基地”大概率会落在杭州湾。

- “人工智能+”这个未来产业,会以“芯片产业”这个新兴产业为基础。

- 未来一段时间,主题词就是两个:“芯片”和“人工智能+”;地点就是两个:深圳和杭州。

这个“造芯片”,不只是芯片的架构、制造、封装、测试,更是芯片产成后的落地应用、对百态百业的武装和对未来产业的推动,是个顶层设计。没有点明“芯片”、“深圳”、“杭州”这些字眼,是因为发改委作为一个正部级单位,不好直接点名的政治考量。相信后续会有中央一级的书面文件正式明确相关规划。

这是我们说的第一句话:发改委的报告——有电的,要造芯片。

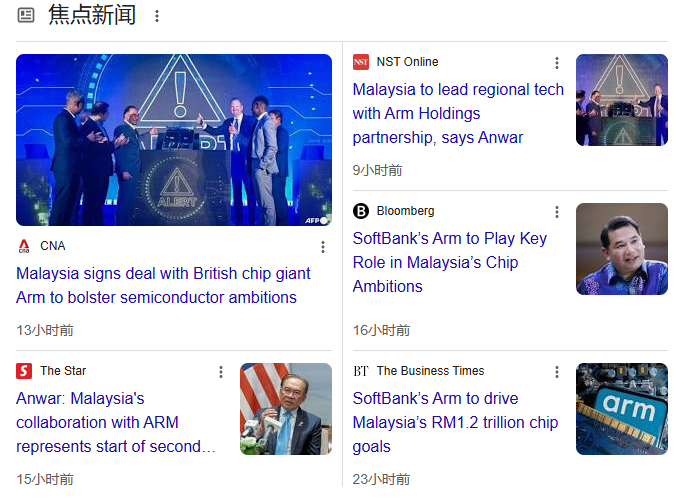

二、ARM将在马来西亚设立芯片园区——有芯片的,在找电

无独有偶。同样还是昨天,媒体广泛报道了安谋控股(ARM英国母公司)与马来西亚联邦政府签署了一项协议,未来将在马来西亚设立芯片产业园区。

目前的媒体报道还比较概括,没有更多细节披露。

从结构上,可以分析出以下几点:

- 第一,马来西亚有机会改变以往在芯片相关产业中,只参与了封装、组装、测试等低价值环节,有望介入芯片的架构、制造等领域。

- 第二,目前安谋控股只确定了在吉隆坡的安谋马来西亚办事处。考虑到马来西亚联邦制国家的特性,这则新闻真正落地需要时间。

- 第三,ARM全球控股自从近年来与ARM中国“分家”后,一直态度暧昧。这次新闻基本确定了境外的ARM和中国的ARM分家已成事实,未来ARM中国将在中国地方政府的指导下,彻底国产化。

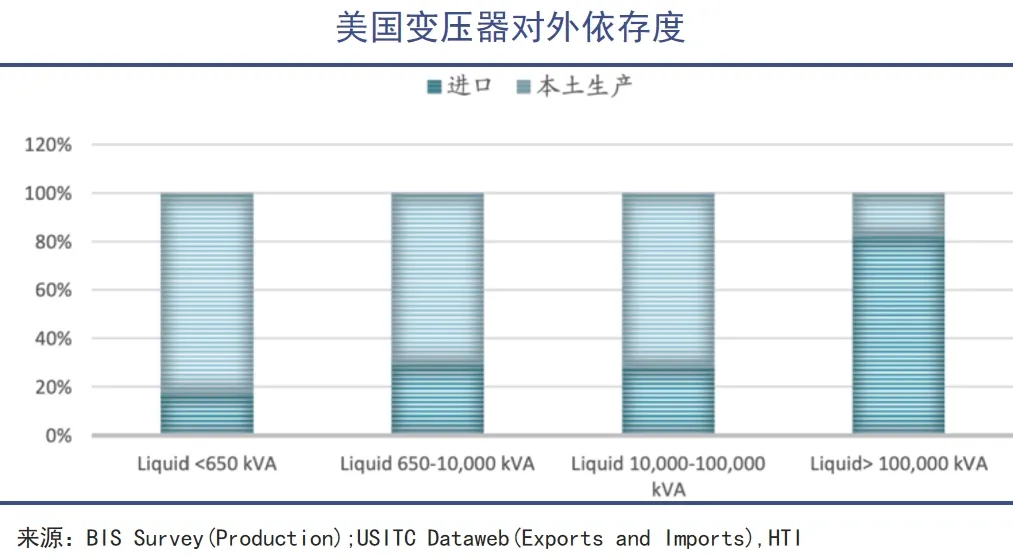

关于ARM控股为什么选择马来西亚,除了传统意义上的外商投资考虑的基本要素外,一个特殊的因素是耗电问题。

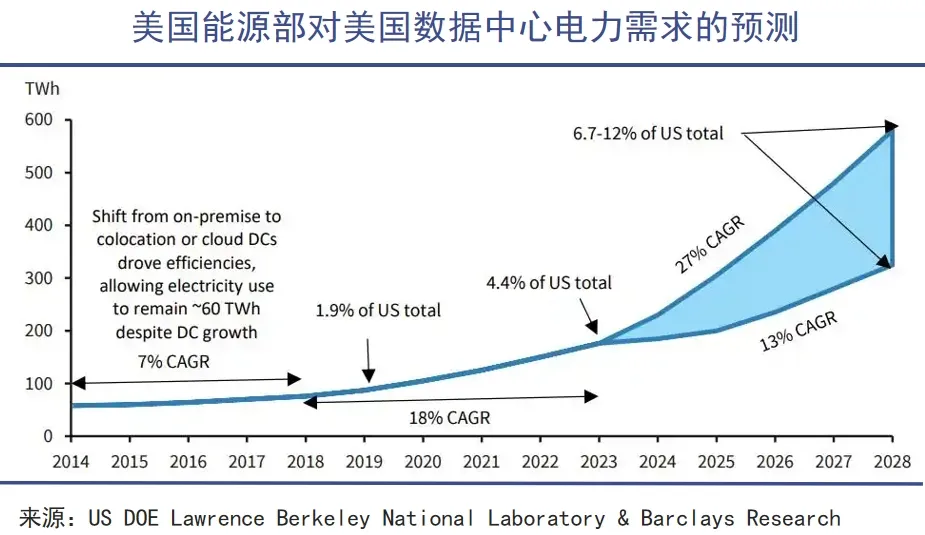

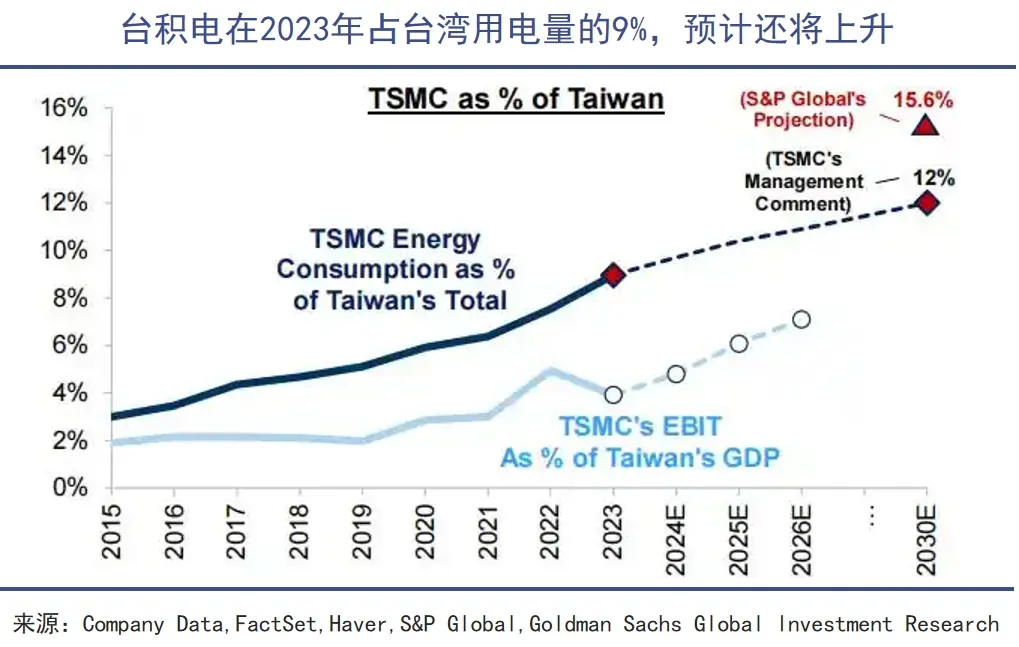

芯片制造行业非常耗电。ASML当前最新的超紫外线光刻机(EUV)每台的额定耗电量约为1百万瓦,理论上每小时耗电1000度(激光光源功率、冷却降温和多重反射的耗散是三大主要能耗因素)。台积电一家企业2024年消耗了台湾12.5%的电能。2019年台积电全球产业链的总耗电超过140亿度,约等于深圳市一年的居民用电量。全世界在中国意外的地区,没有几个可以负担起深圳市这样体量的电力消耗的。

这次ARM控股选择马来西亚,从能耗的角度分析,和我国钢铁行业在东南亚投资设厂的着眼点有重叠的地方:

看中了这里的电力资源——潜力大,清洁。

这是我们说的第二句话:ARM将在马来西亚设立芯片园区——有芯片的,在找电。后续新闻我们会持续关注。

===

有电的,要造芯片;有芯片的,在找电。

当中国国家发改委和芯片行业的巨头企业从不同的起点朝向同一个终点发力的时候,未来一段时间的成长机会就非常清晰了。

芯片行业就是下一轮AI革命和“人工智能+”的“牛鼻子”。

===

关于钢铁行业,报告中只有一句话:持续实施粗钢产量调控,推动钢铁产业减量重组。当下这个不确定性较强的大背景下,这两句话中最重要的是“重组”。重组确保国家意志在钢铁行业可以更好的贯彻。这个背景下,宝钢股份会有二级市场交易机会。

===

投资标的:

- 半导体行业的龙头企业:中芯国际688981、韦尔股份603501,等。

- 钢铁行业的龙头企业:宝钢股份600019。