人民币升值的逻辑 每周观察与思考 2025W19-01

本轮人民币升值的底层逻辑是资产价格的重估。这是等价于2005年股权分置改革的历史性机遇。

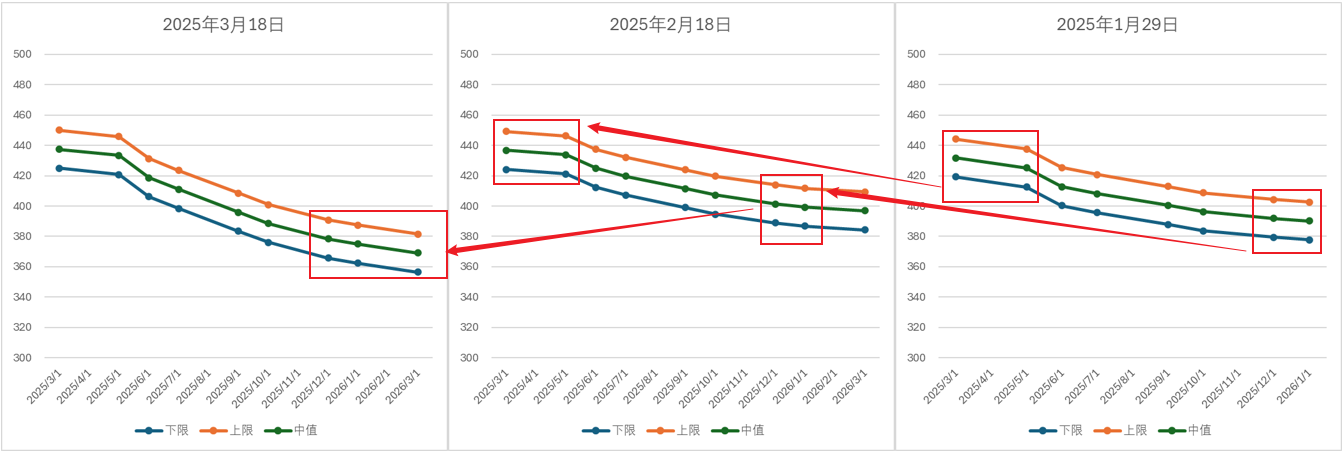

在3月12日,我们曾经提出本轮离岸人民币CNH升值的第一点位7.07(如何看待当下离岸人民币的走势 每周观察与思考Y2025W11-02)。2025年5月初再看,大致位置差不多,日线一轮反弹后升值进程会继续,第一目标位维持在7.0-7.1附近。

货币的本质,从发行方的角度看,是政府的对外承诺;从持有者的角度看,是对货币发行者的索取权。货币的底层支撑不是黄金,而是索取权的强弱。北朝鲜就算有再多的黄金储备,其货币也不会成为国际通行的储备货币,就是因为其境内毫无制造业基础,境外也没有国际认可——北朝鲜的货币不具备索取权的本质。

当下而言,财富的本质是制造业。美元拥有五十年的辉煌,是因为建立在海权、债权和知识产权的基础上,美元在国际间具备很强的索取权,发展中国家的制造业产能“代位地”保障了索取权的有效性。一旦这种国际间的紧密合作松动,军事霸权出现裂痕,知识产权溢出加剧,美元的索取权就会被不断弱化。

目前的中国正好相反。“一个东西,如果长三角造不出,珠三角也造不出,这个地球基本就生产不出来了”。只要不是吹毛求疵找反例,这句话基本是事实。

当代制造业,需要很多硬门槛:深水港、产业群、工程师、劳动力、基础设施、内地纵深。全世界具备这六个条件的地方不多。美洲基本没有,非洲、澳洲没有,欧洲鲁尔区,亚洲的日本关中地区和韩国若干地区勉强接近。同时真正具备六个条件的区域,只有长三角和珠三角。两地的制造业基础,是此次人民币升值的底气。

换个角度,此轮人民币升值,是长三角和珠三角的价值变现。

这是结构问题,是中国人五十年的积累,是民族性的问题——不以领导人的脾气禀赋为转移,不以政府更迭为转移,不以国际关系为转移。

在微观看来,全是问题;历史地、宏观地看,芯片也好,光刻机也好,大飞机也好,曾经沧海难为水,比起六十年前的原子弹攻关,比起三十年前的“手搓歼十”,当下的一切麻烦都不是麻烦,一切问题都不是问题。

天道酬勤。面对明天,每一个中国人都要有信心。

250508